La mesure la plus récente pour renforcer cette stratégie voit l'entreprise embaucher deux traders seniors de HSBC, Vincent Domien et Mathew O'Neill, pour superviser ses opérations sur l'or.

Les deux professionnels apportent avec eux des décennies d'expérience dans le commerce des métaux et devraient aider Tether à étendre et à gérer ses réserves de lingots d'une manière institutionnelle.

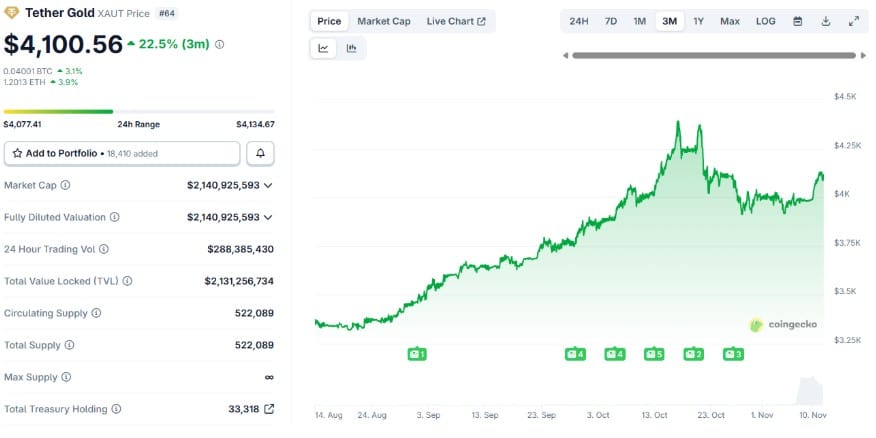

Ce développement fait suite à des rapports selon lesquels Tether a déjà amassé des milliards en or physique, signalant une préférence marquée et croissante pour les actifs durs par rapport aux instruments basés sur la monnaie fiduciaire.

Le moment choisi pour cette stratégie est crucial, car il coïncide fortement avec des achats d'or record par les banques centrales et une demande mondiale croissante pour des réserves non-dollar.

Alors que les banques centrales du monde entier continuent de diversifier leurs avoirs en s'éloignant du dollar américain, Tether semble suivre une voie parallèle dans le secteur privé.

Le changement de cap de la société suggère qu'elle considère l'or comme une couverture stratégique essentielle, efficace à la fois contre la volatilité des monnaies fiduciaires et la pression réglementaire potentielle.

Contrairement à l'USDC de Circle, qui détient ses réserves principalement en bons du Trésor américain à court terme, les réserves de lingots de Tether marquent une rupture claire et stratégique par rapport à la dépendance au dollar.

Tether possède plus de 100 tonnes d'or physique, a déclaré affirmé le PDG de Tether

Tether owns >100 tons of physical gold pic.twitter.com/gVnKe7rdL5

— Paolo Ardoino 🤖 (@paoloardoino) November 11, 2025

Cette divergence met en évidence un clivage fondamental dans la philosophie des réserves des stablecoins : d'une part, la génération de rendement (comme avec l'USDC) ; d'autre part, la sécurité et la stabilité à long terme (comme avec la stratégie de l'or de Tether).

L'accumulation de lingots par Tether pourrait modifier la perception des stablecoins sur le marché, les transformant de simples "liquidités numériques" en véritables actifs de réserve gérés par le secteur privé. En effet, Tether se comporte moins comme un simple processeur de paiement et plus comme un fonds souverain.

L'écho des banques centrales

Les banques centrales ont collectivement acheté plus de 1 000 tonnes d'or en 2024, soit le deuxième total annuel le plus élevé jamais enregistré. Une grande partie de ces achats provient des économies émergentes qui cherchent activement à s'isoler de la volatilité liée au dollar. L'accumulation d'or par Tether reflète étroitement ce modèle de diversification.

Tether n'accumule pas de dollars. Elle accumule de l'or. À hauteur de 12,9 milliards de dollars. Si ce n'est pas un signal d'alarme pour vous inciter à acheter de l'or, je ne sais pas ce que c'est, a-t-il affirmé M. Uppy

L'expansion des opérations de lingots introduit également de nouveaux défis en matière de logistique et de sécurité. La gestion des assets physiques dans un cadre tokenisé exige des mesures de conservation strictes, des audits réguliers et une forte résilience cybernétique.

Avec les vétérans de HSBC maintenant à bord, l'entreprise semble se concentrer sur la construction de cette structure institutionnelle et sur la gestion des risques.

Toutefois, la transparence reste une préoccupation persistante. Les critiques affirment que sans des audits indépendants fréquents ou une divulgation complète des réserves, Tether la stratégie de l'or pourrait faire l'objet du même examen scrupuleux que celui qui a longtemps entouré ses réserves de stablecoins.

Tout compte fait, cette démarche ambitieuse suggère l'arrivée d'une ère dans laquelle les entités privées détiennent des réserves diversifiées et multi-actifs qui peuvent rivaliser avec celles des banques centrales nationales.